Grundsteuer Iphofen

Hier finden Sie alle wichtigen Angaben zur Ermittlung der Grundsteuer in Iphofen (Stadt in Bayern).

Grundsteuer Hebesatz Iphofen

© Statistische Ämter des Bundes und der Länder, Deutschland, 2023

© Statistische Ämter des Bundes und der Länder, Deutschland, 2023

| Grundsteuer | Hebesatz | Erläuterungen |

|---|---|---|

|

|

300 Prozent (2023) |

|

|

|

300 Prozent (2023) |

|

|

|

Frühestens ab 2025 |

Jetzt mithelfen: Aktuellen Hebesatz für Iphofen mitteilen.

Onlinelesen - Berichtigung der Bekanntmachung der Stadt Iphofen über die Festsetzung der Grundsteuer A/B 2024 (LINUS WITTICH)

Gut zu wissen:

Den Hebesatz legt die Stadt Iphofen per Satzung fest. Eine Erhöhung des Hebesatzes für 2025 kann die Stadt nur bis zum 30.06.2025 beschließen. Wie hoch der Hebesatz ab 2024 sein wird, ist noch unbekannt.

Durchschnittlich beträgt der Hebesatz für die Grundsteuer B in Gemeinden aus Bayern mit bis zu 5.000 Einwohnern 354,80 %. Damit liegt der Hebesatz in Iphofen 18,27 % unter dem Durchschnitt. Zum Vergleich beträgt der Hebesatz in Rödelsee 345 % und in Willanzheim 350 %. Die Grundsteuer in Würzburg wird anhand eines Hebesatzes von 510 % berechnet.

Nachbargemeinden von Iphofen

Quellen:

Statistische Ämter des Bundes und der Länder, Deutschland, 2023

GeoBasis-DE / BKG 2022

Quellen:

Statistische Ämter des Bundes und der Länder, Deutschland, 2023

GeoBasis-DE / BKG 2022

Ranking 2023

| Gemeinde | Grundsteuer B |

|---|---|

| Wiesenbronn | 280 % |

| Iphofen | 300 % |

| Mainbernheim | 320 % |

| Markt Einersheim | 330 % |

| Rödelsee | 345 % |

| Oberscheinfeld | 350 % |

| Willanzheim | 350 % |

Quelle: Statistische Ämter des Bundes und der Länder, Deutschland, 2023

Berechnungsbeispiel

Grundsteuer berechnen Iphofen

In Bayern bestimmt sich die reformierte Grundsteuer nach dem Flächenmodell wie folgt:

| Grundsteuer Iphofen berechnen | Beispiel Einfamilienhaus |

|---|---|

| Messbetrag | 61,30 € |

| × | |

| Hebesatz | 300 % |

| = | |

| Grundsteuer 2025 | 183,90 Euro |

Wie sich die Höhe des Messbetrags für die Grundsteuer in Iphofen berechnet, ist in Bayern von der Grundstücksfläche sowie der Wohn- und Nutzfläche abhängig.

Beispiele

Grundsteuer Eigentumswohnung Iphofen

Für eine Eigentumswohnung mit einer anteiligen Grundstücksfläche von 116 qm (Wohnfläche 167 qm) in Iphofen beträgt der Grundsteuermessbetrag 63,09 €. Die Grundsteuer für die Eigentumswohnung in Iphofen beläuft sich damit ab 2025 bei Nutzung zu Wohnzwecken auf 189,27 €.

|

Grundsteuermessbetrag

63,09 € |

× |

Hebesatz

300 % |

= |

Grundsteuer

189,27 € |

Grundsteuer Einfamilienhaus Iphofen

Für ein 168 qm großes Einfamilienhaus auf einem Grundstück von 485 qm in Iphofen beläuft sich der Grundsteuermessbetrag auf 78,19 € und die Grundsteuer beträgt damit 234,57 €.

|

Grundsteuermessbetrag

78,19 € |

× |

Hebesatz

300 % |

= |

Grundsteuer

234,57 € |

Grundsteuer Zweifamilienhaus Iphofen

Der Grundsteuermessbetrag für ein Zweifamilienhaus in Iphofen mit 127 qm Wohnfläche und einer Grundstücksgröße von 219 qm beträgt 53,20 €. Ab 2025 beträgt die Grundsteuer für das Zweifamilienhaus 159,60 € bei Wohnnutzung.

|

Grundsteuermessbetrag

53,20 € |

× |

Hebesatz

300 % |

= |

Grundsteuer

159,60 € |

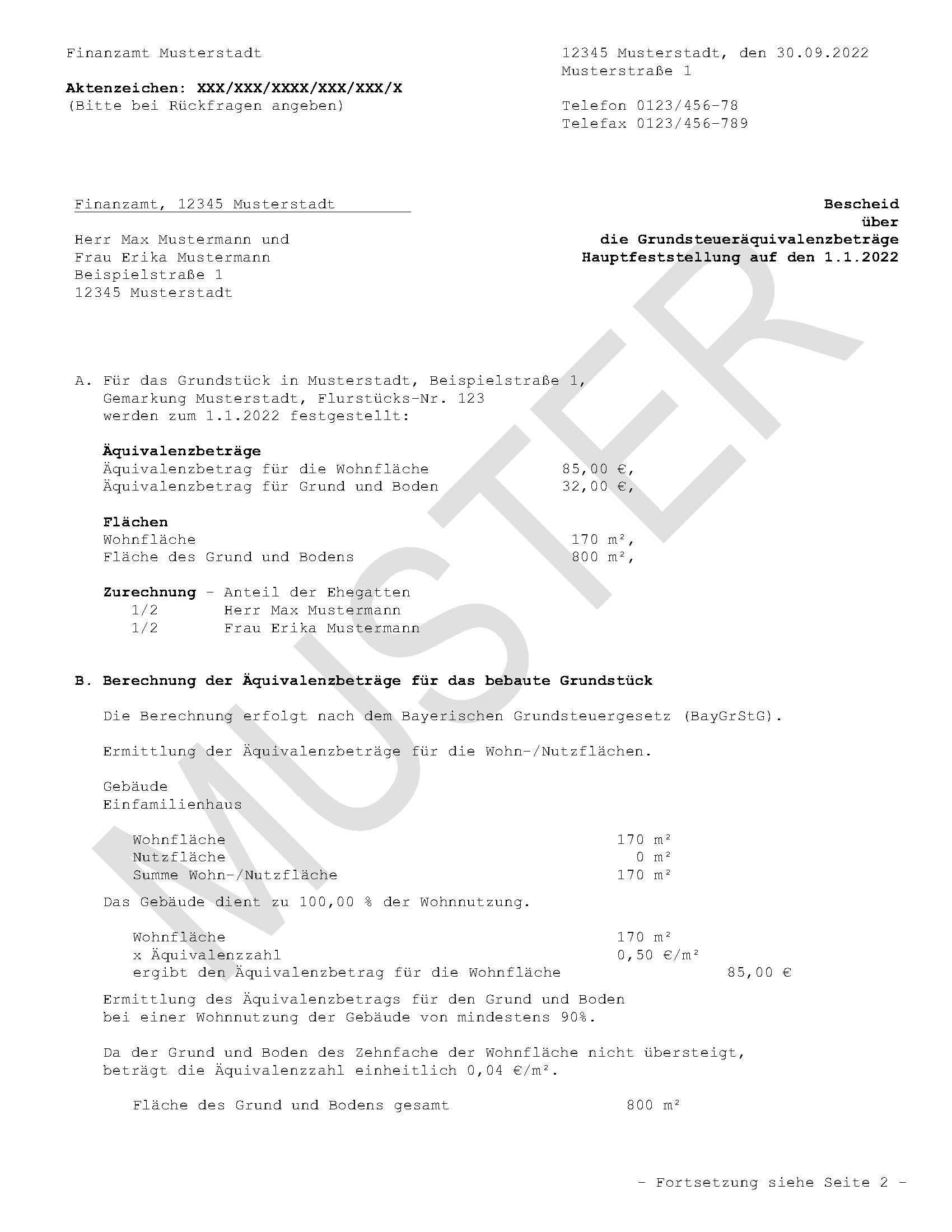

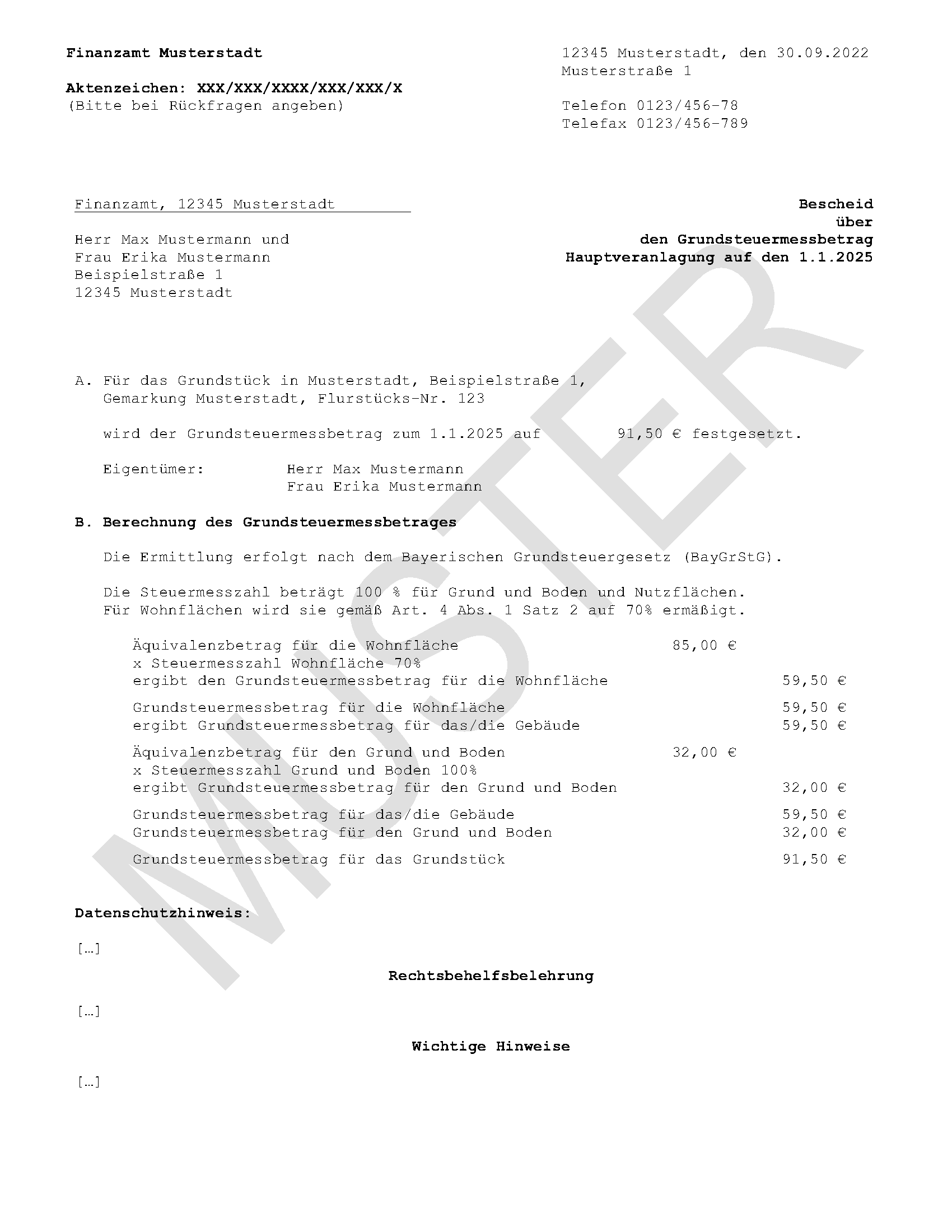

Der Grundsteuermessbetrag wird in allen Beispielsfällen durch das Finanzamt Kitzingen festgesetzt. Den Bescheid über die Grundsteuer erlässt die Stadt Iphofen.

Grundsteuerbescheide

So sehen beispielhaft die Grundsteuerbescheide in Iphofen aus

-

Bescheid Äquivalenzbeträge

Zuständigkeiten

Zuständiges Finanzamt:

Finanzamt KitzingenMoltkestr. 24, 97318 Kitzingen

Postfach 660, 97308 Kitzingen

Zuständige Gemeinde:

Iphofen

97346 Iphofen

https://www.iphofen.de/

Tools zur Bescheidprüfung

Aktuelles zur Grundsteuer in Iphofen

Informieren Sie sich hier, ob Iphofen eine Erhöhungen der Grundsteuer plant

-

- LINUS WITTICH: Onlinelesen - Berichtigung der Bekanntmachung der Stadt Iphofen über die Festsetzung der Grundsteuer A/B 2024

- LINUS WITTICH: Onlinelesen - Grundsteuer - Pflicht von Meldungen an das Finanzamt bei Änderungen am Grundstück oder Betrieb der Land- und Forstwirtschaft

- Volkszeitung: Am Tropf des Weltkonzerns Knauf: Wie die Stadt Iphofen in wenigen Tagen um dreieinhalb Millionen Euro ärmer wurde

- LINUS WITTICH: Onlinelesen - Bekanntmachung der Stadt Iphofen über die Festsetzung der Grundsteuer A/B 2024

- LINUS WITTICH: Onlinelesen - Informationsveranstaltung zur Grundsteuerreform für die Bürgerinnen und Bürger in der Verwaltungsgemeinschaft Iphofen

- Bayerische Rundschau: Finanzamt bietet Infoveranstaltungen zur Grundsteuerreform

- LINUS WITTICH: Onlinelesen - Bekanntmachung des Marktes Willanzheim über die Festsetzung der Grundsteuer A/B 2022

Stand vom 28.12.2024

Keine Veränderung:

Die Grundsteuer B hat sich seit 2008 nicht geändert.

Gut zu wissen:

Steueraufkommen

Iphofen

© Statistische Ämter des Bundes und der Länder, Deutschland, 2023

© Statistische Ämter des Bundes und der Länder, Deutschland, 2023

Ausgewählte Steuerarten

| Steuerart | Betrag (2022) |

|---|---|

| Grundsteuer A und B | 668.898,00 € |

| Gewerbesteuer | 11.815.721,00 € |

| Einkommensteuer (Anteil) | 2.951.796,00 € |

| Umsatzsteuer (Anteil) | 1.010.311,00 € |

| Weitere | Nicht bekannt |

Gut zu wissen:

Bei 4.762 Einwohnern in Iphofen betrug die Grundsteuer durchschnittlich 140,47 Euro pro Kopf.

Häufig gestellte Fragen zur neuen Grundsteuer in Iphofen

Vergleich Hebesätze (Grundsteuer B)

-

Größere Gemeinden in der Nähe

Würzburg 510 % Schweinfurt 480 % Kitzingen 315 % Haßfurt 300 % Neustadt an der Aisch 475 % Bad Windsheim 385 % Rothenburg ob der Tauber 350 % Ochsenfurt 350 % Werneck 330 % -

Gemeinden in der Nähe

Rödelsee 345 % Willanzheim 350 % Markt Einersheim 330 % Mainbernheim 320 % Großlangheim 260 % Wiesenbronn 280 % Kleinlangheim 320 % Castell 400 % Seinsheim 400 % -

Gemeinden mit ähnlichem Hebesatz

Karlsruhe 270 % Lingen (Ems) 330 % Monheim am Rhein 282 % Coburg 310 % Neumarkt in der Oberpfalz 275 % Cloppenburg 330 % Meppen 310 % Deggendorf 330 % Biberach an der Riß 275 %