Grundsteuer Seewald

Hier finden Sie alle wichtigen Informationen zur Berechnung der Grundsteuer in Seewald (Gemeinde in Baden-Württemberg).

Grundsteuer Hebesatz Seewald

© Statistische Ämter des Bundes und der Länder, Deutschland, 2022

© Statistische Ämter des Bundes und der Länder, Deutschland, 2022

Jetzt mithelfen: Hebesatz 2024 oder 2025 für Seewald mitteilen.

Grundsteuer in Seewald: Gemeinde will Mehrbelastung durch Reform verhindern - Baiersbronn & Umgebung - Schwarzwälder Bote (Schwarzwälder Bote)

Gut zu wissen:

Den Hebesatz legt die Gemeinde Seewald per Satzung fest. Eine Erhöhung des Hebesatzes für 2024 kann die Gemeinde nur bis zum 30.06.2024 beschließen. Wie hoch der Hebesatz ab 2025 sein wird, ist noch unbekannt.

Im Mittel beträgt der Hebesatz für die Grundsteuer B in Gemeinden aus Baden-Württemberg mit bis zu 5.000 Einwohnern 357,43 %. Damit liegt der Hebesatz in Seewald 2,12 % unter dem Durchschnitt. Zum Vergleich beträgt der Hebesatz in Enzklösterle 445 % und in Simmersfeld 350 %. Die Grundsteuer in Baden-Baden wird anhand eines Hebesatzes von 490 % berechnet.

Nachbargemeinden von Seewald

Quellen:

Statistische Ämter des Bundes und der Länder, Deutschland, 2022

GeoBasis-DE / BKG 2022

Quellen:

Statistische Ämter des Bundes und der Länder, Deutschland, 2022

GeoBasis-DE / BKG 2022

Ranking 2022

| Gemeinde | Grundsteuer B |

|---|---|

| Grömbach | 300 % |

| Seewald | 350 % |

| Baiersbronn | 350 % |

| Pfalzgrafenweiler | 350 % |

| Simmersfeld | 350 % |

| Dornstetten | 360 % |

| Forbach | 400 % |

Quelle: Statistische Ämter des Bundes und der Länder, Deutschland, 2022

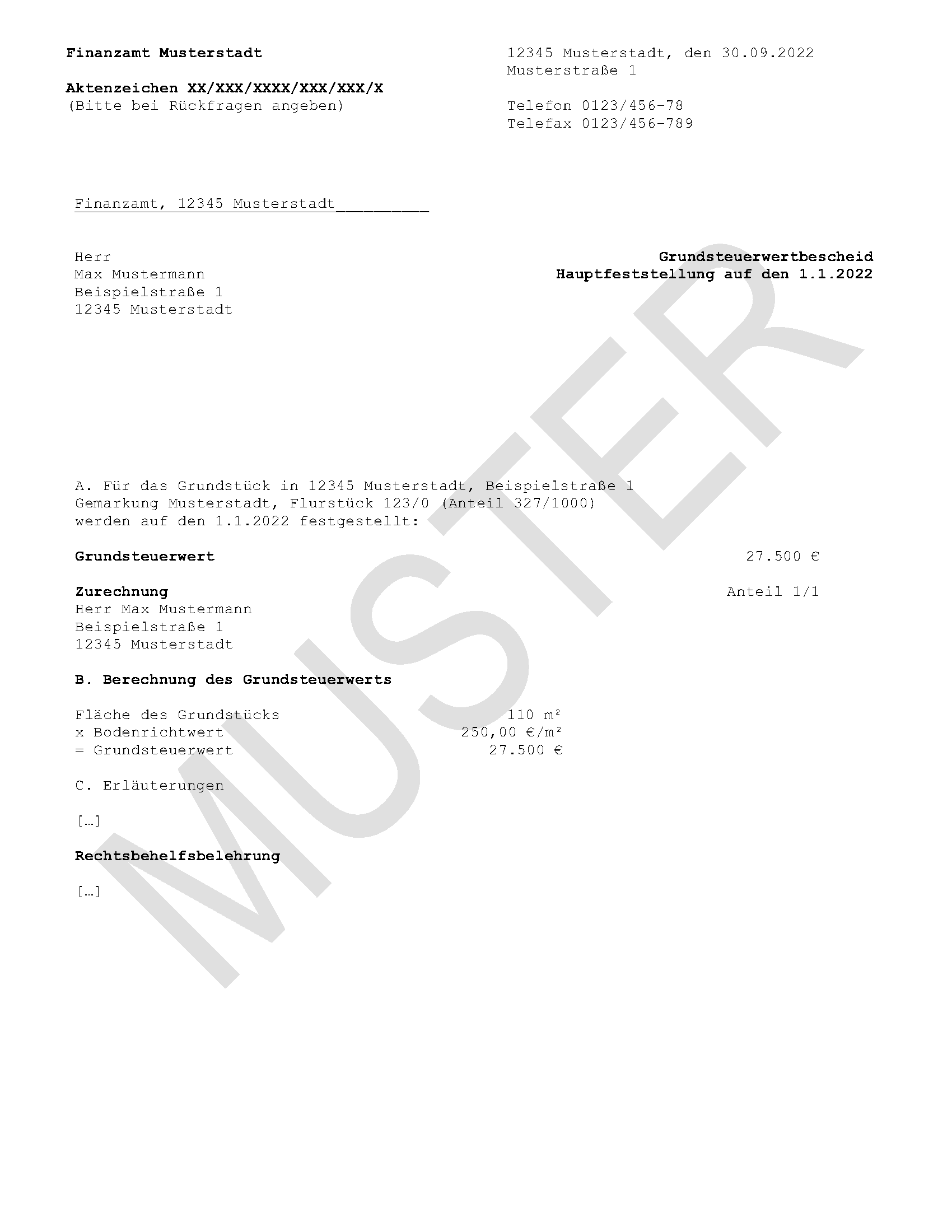

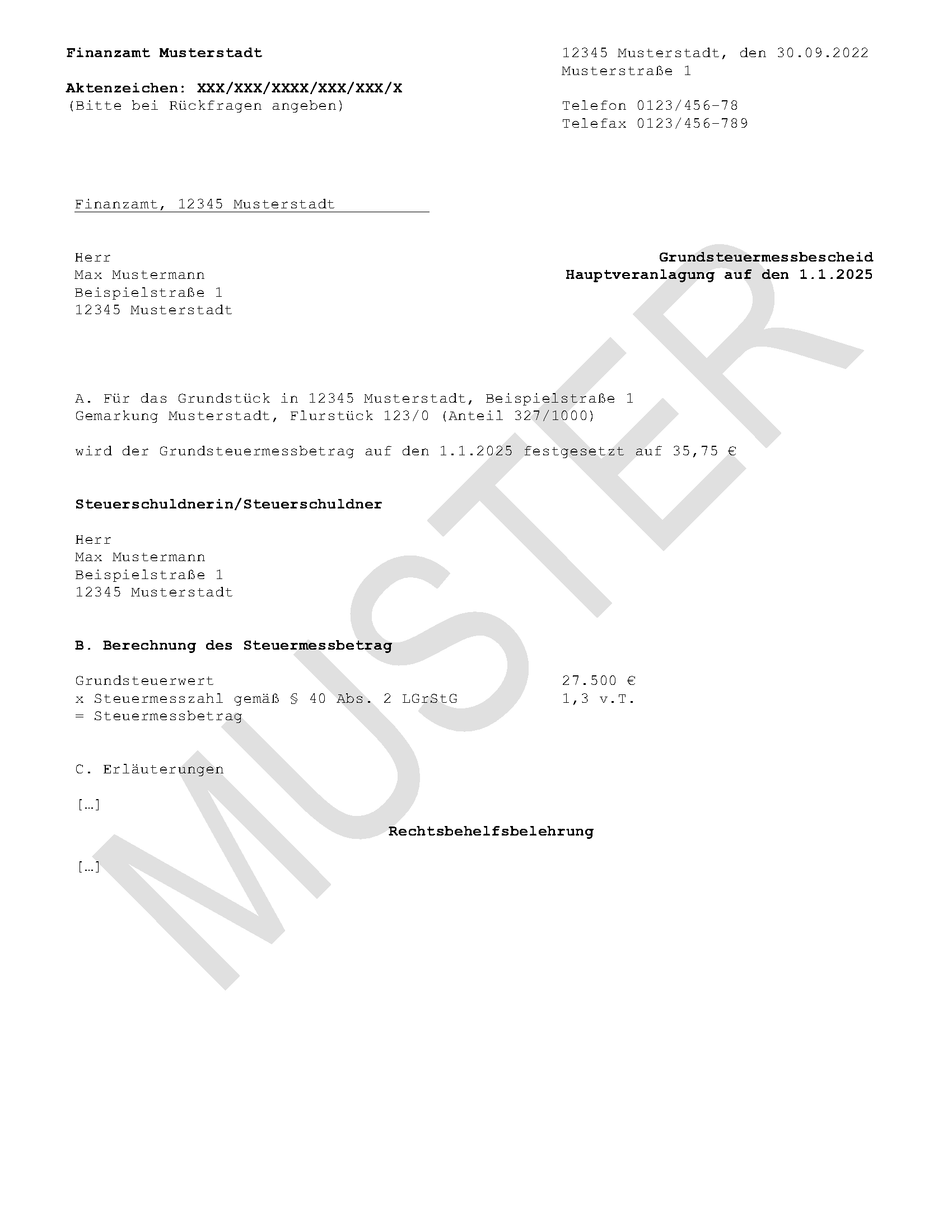

Berechnungsbeispiel

Grundsteuer berechnen Seewald

In Baden-Württemberg ermittelt sich die reformierte Grundsteuer nach dem Bodenwertmodell wie folgt:

| Grundsteuer Seewald berechnen | Beispiel Einfamilienhaus |

|---|---|

| Grundsteuerwert | 17.700,00 Euro |

| × | |

| Grundsteuermesszahl | 0,91 Promille |

| × | |

| Hebesatz | 350,00 % |

| = | |

| Grundsteuer 2025 | 56,37 Euro |

Wie sich der Grundsteuerwert in Seewald der Höhe nach bestimmt, ist in Baden-Württemberg von der Grundstücksfläche und dem Bodenrichtwert abhängig.

Beispiele

Grundsteuer Wohnung Seewald

Für eine Wohnung mit einer anteiligen Grundstücksfläche von 51 qm und einem Bodenrichtwert von 115,00 € / qm in Seewald beträgt der Grundsteuerwert 5.800,00 €. Die Grundsteuer für die Eigentumswohnung in Seewald beläuft sich damit ab 2025 bei Nutzung zu Wohnzwecken auf 18,47 €.

|

Grundsteuerwert

5.800,00 € |

× |

Steuermesszahl

0,91 ‰ |

× |

Hebesatz

350 % |

= |

Grundsteuer

18,47 € |

Grundsteuer Einfamilienhaus Seewald

Für ein Einfamilienhaus auf einem Grundstück von 247 qm (Bodenrichtwert 110,00 €) in Seewald beläuft sich der Grundsteuerwert auf 27.100,00 € und die Grundsteuer damit auf 86,31 € (überwiegende Wohnnutzung).

|

Grundsteuerwert

27.100,00 € |

× |

Steuermesszahl

0,91 ‰ |

× |

Hebesatz

350 % |

= |

Grundsteuer

86,31 € |

Grundsteuer Zweifamilienhaus Seewald

Der Grundsteuerwert für ein Zweifamilienhaus in Seewald (Bodenrichtwert 75,00 €) mit einer Grundstücksfläche von 157 qm beträgt 11.700,00 €. Ab 2025 beträgt die Grundsteuer für das Zweifamilienhaus 37,26 € bei Wohnnutzung.

|

Grundsteuerwert

11.700,00 € |

× |

Steuermesszahl

0,91 ‰ |

× |

Hebesatz

350 % |

= |

Grundsteuer

37,26 € |

Der Grundsteuerwert wird in allen Beispielsfällen durch das Finanzamt Freudenstadt festgesetzt. Den Bescheid über die Grundsteuer erlässt die Gemeinde Seewald.

Zuständigkeiten

Zuständiges Finanzamt:

Finanzamt FreudenstadtMusbacher Str. 33, 72250 Freudenstadt

Zuständige Gemeinde:

Seewald

72297 Seewald

http://www.seewald.eu

Tools zur Bescheidprüfung

Bodenrichtwert (BRW)

Aktuelles zur Grundsteuer in Seewald

Informieren Sie sich hier, ob Seewald eine Erhöhungen der Grundsteuer plant

-

- Schwarzwälder Bote: Grundsteuer in Seewald: Gemeinde will Mehrbelastung durch Reform verhindern - Baiersbronn & Umgebung - Schwarzwälder Bote

Stand vom 25.08.2024

Erhöhung:

Die Grundsteuer B ist seit 2021 um 9,4 % gestiegen.

Gut zu wissen:

Steueraufkommen

Seewald

© Statistische Ämter des Bundes und der Länder, Deutschland, 2021

© Statistische Ämter des Bundes und der Länder, Deutschland, 2021

Ausgewählte Steuerarten

| Steuerart | Betrag (2022) |

|---|---|

| Grundsteuer A und B | 369.263,00 € |

| Gewerbesteuer | 1.110.708,00 € |

| Einkommensteuer (Anteil) | 1.175.353,00 € |

| Umsatzsteuer (Anteil) | 130.094,00 € |

| Weitere | Nicht bekannt |

Gut zu wissen:

Bei 2.142 Einwohnern in Seewald betrug die Grundsteuer durchschnittlich 172,39 Euro pro Kopf.

Häufig gestellte Fragen zur neuen Grundsteuer in Seewald

Vergleich Hebesätze (Grundsteuer B)

-

Größere Gemeinden in der Nähe

Karlsruhe 490 % Pforzheim 550 % Offenburg 420 % Baden-Baden 490 % Rastatt 430 % Ettlingen 350 % Herrenberg 450 % Gaggenau 430 % Bühl 375 % -

Gemeinden in der Nähe

Enzklösterle 445 % Simmersfeld 350 % Baiersbronn 350 % Forbach 400 % Grömbach 300 % Freudenstadt 450 % Dornstetten 360 % Wörnersberg 360 % Weisenbach 500 % -

Gemeinden mit ähnlichem Hebesatz

Aalen 370 % Fulda 340 % Friedrichshafen 340 % Neu-Ulm 375 % Göppingen 370 % Lingen (Ems) 330 % Schweinfurt 385 % Böblingen 360 % Freising 360 %