Grundsteuer Saterland

Hier finden Sie alle relevanten Informationen zur Grundsteuer in Saterland (Gemeinde in Niedersachsen).

Grundsteuer Hebesatz Saterland

© Statistische Ämter des Bundes und der Länder, Deutschland, 2022

© Statistische Ämter des Bundes und der Länder, Deutschland, 2022

| Grundsteuer | Hebesatz | Erläuterungen |

|---|---|---|

|

|

360 Prozent (2023) |

|

|

|

380 Prozent (2023) |

|

|

|

Frühestens ab 2025 |

Jetzt mithelfen: Hebesatz 2024 oder 2025 für Saterland mitteilen.

Hebesätze angehoben: Gemeinde Saterland erhöht Grundsteuern (Nordwest-Zeitung)

Gut zu wissen:

Den Hebesatz legt die Gemeinde Saterland per Satzung fest. Eine Erhöhung des Hebesatzes für 2024 kann die Gemeinde nur bis zum 30.06.2024 beschließen. Wie hoch der Hebesatz ab 2025 sein wird, ist noch unbekannt.

Durchschnittlich beträgt der Hebesatz für die Grundsteuer B in Gemeinden aus Niedersachsen mit mehr als 10.000 und bis zu 25.000 Einwohnern 400,08 %. Damit liegt der Hebesatz in Saterland 5,28 % unter dem Durchschnitt. Zum Vergleich beträgt der Hebesatz in Hilkenbrook 350 % und in Esterwegen 350 %. Die Grundsteuer in Oldenburg wird anhand eines Hebesatzes von 445 % berechnet.

Berechnungsbeispiel

Grundsteuer berechnen Saterland

In Niedersachsen berechnet sich die Grundsteuer ab 2025 nach dem Flächen-Lage-Modell wie folgt:

| Grundsteuer Saterland berechnen | Beispiel Einfamilienhaus |

|---|---|

| Grundsteuermessbetrag | 77,83 € |

| × | |

| Hebesatz | 350,00 % |

| = | |

| Grundsteuer 2025 | 295,75 Euro |

Wie sich der Grundsteuermessbetrag in Saterland kalkuliert, hängt in Niedersachsen von der Grundstücksfläche, der Wohn- und Nutzfläche sowie dem Lage-Faktor ab.

Beispiele

Grundsteuer Eigentumswohnung Saterland

Für eine Eigentumswohnung in Saterland (Bodenrichtwert 87,00 €, Lage-Faktor 1,06) mit einer anteiligen Grundstücksgröße von 92 qm und einer Wohnfläche von 132 qm beträgt der Grundsteuermessbetrag 52,87 €. Die Grundsteuer in Saterland für die Eigentumswohnung beläuft sich damit ab 2025 auf 200,91 €.

|

Grundsteuermessbetrag

52,87 € |

× |

Hebesatz

380 % |

= |

Grundsteuer

200,91 € |

Grundsteuer Einfamilienhaus Saterland

Für ein 197 qm großes Einfamilienhaus in Saterland auf einem Grundstück von 494 qm (Bodenrichtwert 40,00 €, Lage-Faktor 0,84) beläuft sich der Grundsteuermessbetrag auf 74,50 € und die Grundsteuer beträgt damit 283,10 €.

|

Grundsteuermessbetrag

74,50 € |

× |

Hebesatz

380 % |

= |

Grundsteuer

283,10 € |

Grundsteuer Zweifamilienhaus Saterland

Der Grundsteuermessbetrag für ein Zweifamilienhaus in Saterland (Bodenrichtwert 87,00 €, Lage-Faktor 1,06) mit 115 qm Wohnfläche und einer Grundstücksfläche von 189 qm beträgt 50,67 €. Ab 2025 beträgt die Grundsteuer für das Zweifamilienhaus 192,55 € bei Nutzung zu Wohnzwecken.

|

Grundsteuermessbetrag

50,67 € |

× |

Hebesatz

380 % |

= |

Grundsteuer

192,55 € |

Der Grundsteuermessbetrag wird in allen Fällen durch das Finanzamt Cloppenburg festgesetzt. Den Bescheid über die Grundsteuer erlässt die Gemeinde Saterland.

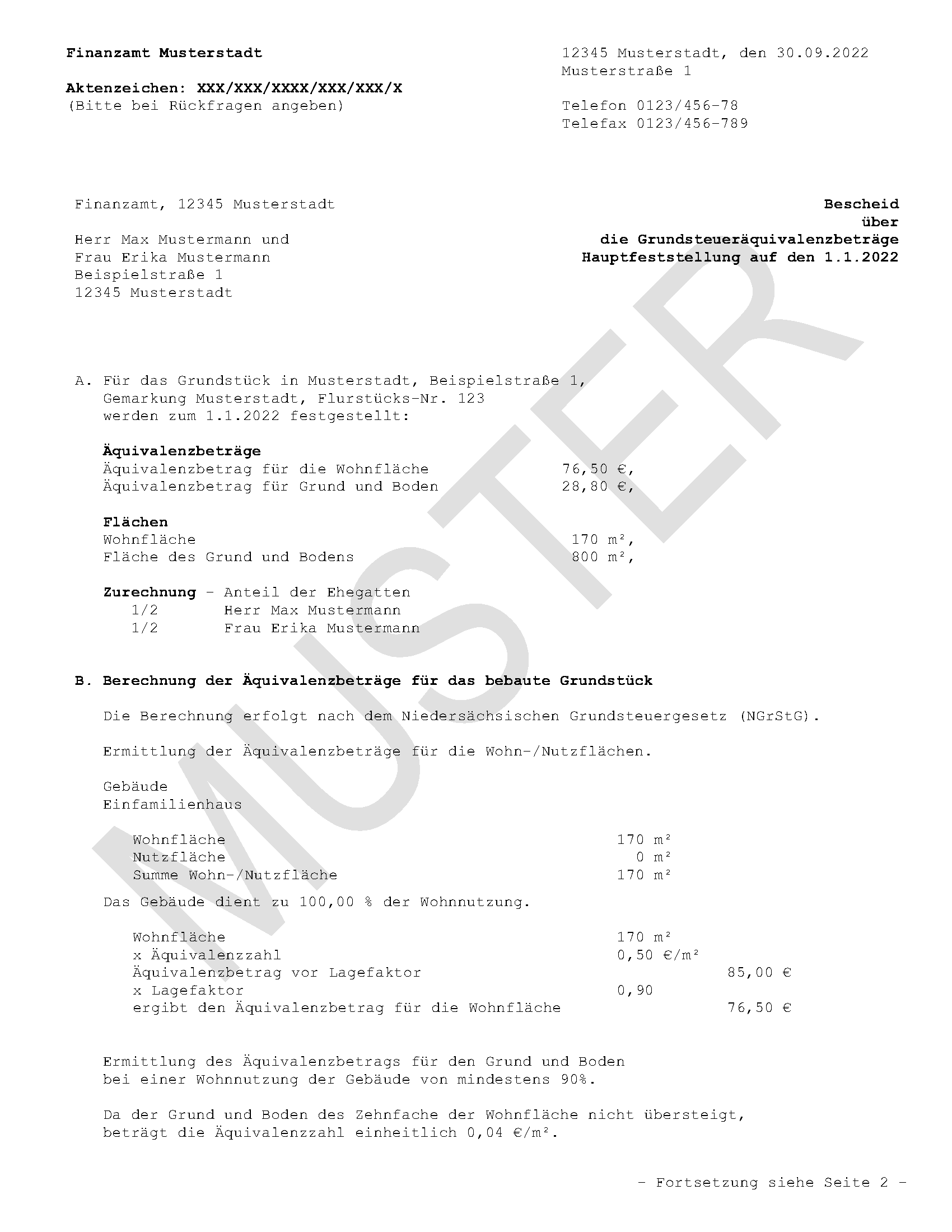

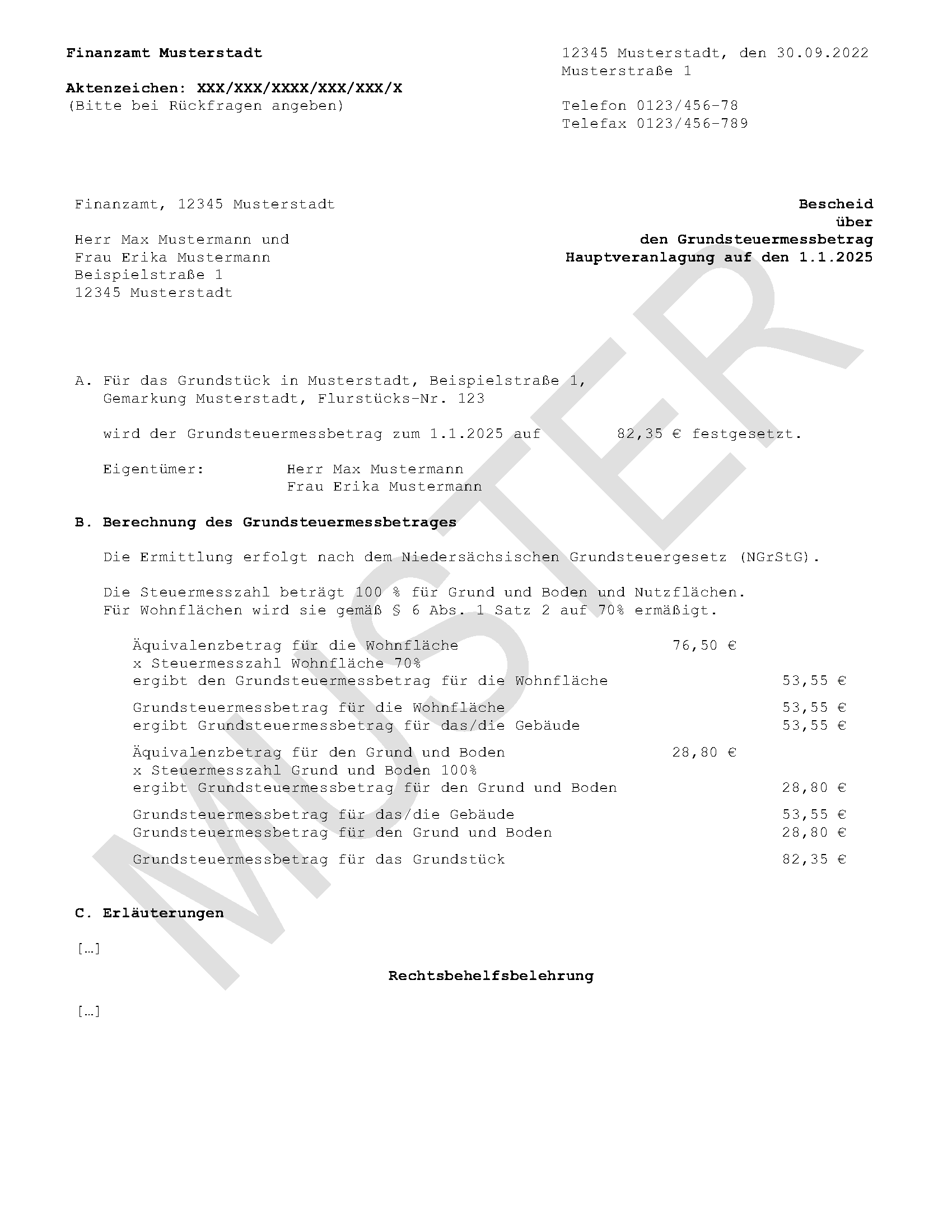

Grundsteuerbescheide

So sehen beispielhaft die Grundsteuerbescheide in Saterland aus

-

Bescheid Äquivalenzbeträge

Zuständigkeiten

Zuständiges Finanzamt:

Finanzamt CloppenburgZur Basilika 1, 49661 Cloppenburg

Postfach 1680, 49646 Cloppenburg

Zuständige Gemeinde:

Saterland

http://www.saterland.de

Tools zur Bescheidprüfung

Bodenrichtwert Grundsteuer

Aktuelles zur Grundsteuer in Saterland

Informieren Sie sich hier, ob Saterland eine Erhöhungen der Grundsteuer plant

-

- Nordwest-Zeitung: Hebesätze angehoben: Gemeinde Saterland erhöht Grundsteuern

- Nordwest-Zeitung: Hauseigentümer in Sorge: Jede fünfte Gemeinde in Niedersachsen hebt Grundsteuer an

Stand vom 02.07.2024

Erhöhung:

Die Grundsteuer B ist seit 2021 um 8,6 % gestiegen.

Gut zu wissen:

Steueraufkommen

Saterland

© Statistische Ämter des Bundes und der Länder, Deutschland, 2021

© Statistische Ämter des Bundes und der Länder, Deutschland, 2021

Einzelne Steuerarten

| Steuerart | Betrag (2022) |

|---|---|

| Grundsteuer A und B | 2.214.732,00 € |

| Gewerbesteuer | 9.522.979,00 € |

| Einkommensteuer (Anteil) | 4.370.994,00 € |

| Umsatzsteuer (Anteil) | 998.304,00 € |

| Weitere | Nicht bekannt |

Gut zu wissen:

Bei 14.111 Einwohnern in Saterland betrug die Grundsteuer im Durchschnitt 156,95 Euro pro Kopf.

Häufig gestellte Fragen zur neuen Grundsteuer in Saterland

Vergleich Hebesätze (Grundsteuer B)

-

Größere Gemeinden in der Nähe

Aurich 420 % Papenburg 380 % Cloppenburg 330 % Leer 400 % Bad Zwischenahn 350 % Moormerland 320 % Westerstede 325 % Edewecht 335 % Westoverledingen 320 % -

Gemeinden in der Nähe

Hilkenbrook 350 % Esterwegen 350 % Ostrhauderfehn 330 % Lorup 340 % Rastdorf 340 % Barßel 350 % Bockhorst 340 % Friesoythe 360 % Breddenberg 350 % -

Gemeinden mit ähnlichem Hebesatz

Regensburg 395 % Ratingen 400 % Konstanz 410 % Norderstedt 410 % Marburg 390 % Aschaffenburg 400 % Aalen 370 % Sindelfingen 390 % Neu-Ulm 375 %